生活費の賢いやりくりをFP(ファイナンシャル・プランナー)が徹底解説!

少しの工夫で貯金も投資も始められます!

日本FP協会認定CFP・DCアドバイザー・証券外務員二種

松田 聡子 氏

明治大学卒業後、ITエンジニア、国内生保での法人営業を経て、2007年より独立系FPとして開業。コンサルティングの他、企業型確定拠出年金講師や執筆活動に従事。人生100年時代を最後まで自分らしく生きるためのお金のアドバイスと情報発信がライフワーク。

「みんなの毎月の生活費っていくらくらいなんだろう?」と気になる人は多いと思います。当然ですが、お金を貯めるには収入が支出を上回っている必要があります。まず、平均的な生活費の細かいところまで見て、自分がどうしたら貯められるか考えてみましょう。

平均的な生活費はいくら?

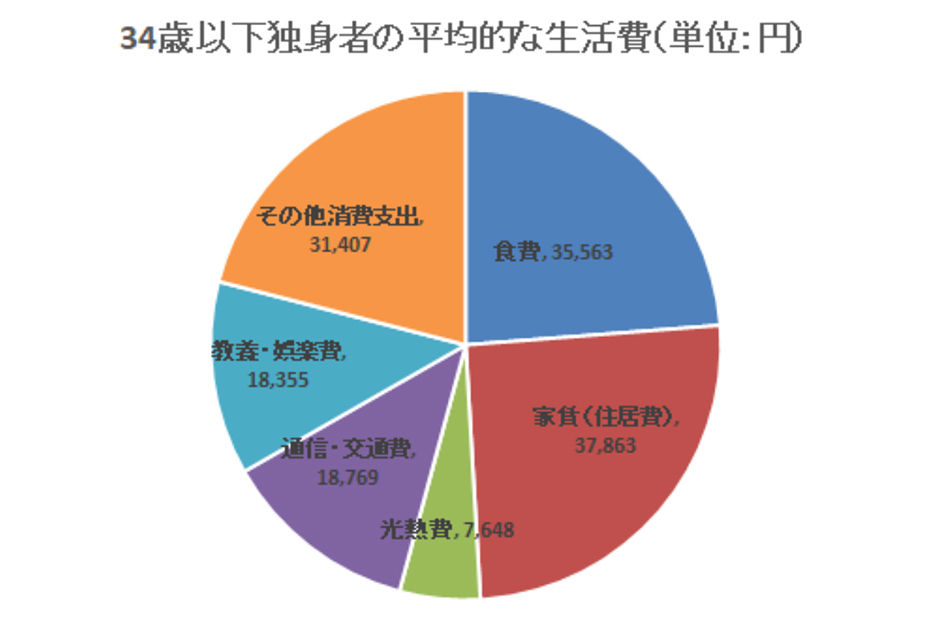

2020年に行われた総務省の家計調査(単身34歳以下)の結果を見てみましょう。

「使途不明金」を減らすには?

後払いのお金は使途不明金になりやすい。

後払いのお金は使途不明金になりやすいといえます。その代表的なものは、クレジットカードの支払いですね。明細が出るのだから使途不明金ではないのでは?と思われる人もいらっしゃると思います。しかし「毎月〇〇万円くらいはカードの引き落としがあって~」とお話しされる人も多く、「ちょっと待ってください、その内訳はなんですか?」と聞くと「さあ?明細を見ればわかると思うけど」という人がとても多いです。まずは、明細を把握するクセをつけると、後払いによる使途不明金が減りやすいです。

生活費の合計金額

34歳以下の独身者の1か月の生活費の平均は15万円です。これには、貯蓄、投資、保険料、ローンの返済などは含まれません。

食費

食費の平均は3万6千円で、うち1万3千円が外食費です。

家賃(住居費)

持ち家率は4%なので、賃貸暮らしが圧倒的多数です。家賃の平均は3万8千円ですが、暮らす地域によって差があり、都市部の人ほど負担は大きくなります。

光熱費

電気代、ガス代、水道料の合計が光熱費です。平均は8千円ですが、季節によって大きく変動します。

通信・交通費

スマートフォン代やインターネット代、電車、バス、自動車関連費の合計が通信・交通費です。平均が1万9千円とかなり大きな割合を占めます。

教養娯楽費

書籍代、習い事の月謝、エンターテインメント費などの合計が教養娯楽費です。平均は1万8千円です。

その他の消費支出

被服費、医療費、交際費などの合計がその他の消費支出です。

生活費を見直す2つの方法

これまでの内容を見てどう感じられたでしょうか?ここからは、今からでも簡単にできる支出を減らす方法を2つご紹介します。

固定費を減らす

生活費は固定費と変動費に分かれます。固定費は毎月必ず出ていくものなので、これを減らせると効果は大きいです。

代表的なのは、インターネット代とスマートフォン代に分かれる通信費です。インターネット代は、契約プランの見直しやプロバイダの変更で抑えられることがあります。

スマートフォンは、自分の利用実態が現在のプランに合っているか確認しましょう。大手キャリアを利用している人は、格安SIM に変更すると利用料を大幅に減らせます。

ふるさと納税を活用し、お米などを返礼品として受け取る

ふるさと納税は、自治体に寄付をすると、合計寄付金額から2千円を引いた額の所得税の還付と住民税の控除が受けられる制度です。実質2千円の負担で、特産品などを自治体から返礼品としてもらえます。

お米などの必需品を返礼品に選ぶと、食費を減らせます。1万円の寄付で15㎏のお米を贈る自治体もあります。

- 複数の銀行口座を開設し、給料をもらったら使用目的ごとに振り分け、目的以外でその口座を使用しないようにする。

- 現金払いを代表とする明細が出ないものへの支出を含めて、自分が何にいくら使ったかを明確にする。

- 通信費などの固定費は、なるべく安いものにサービスを変更する。

などを実践することで支出を減らせます。まずはできるところから始めましょう。

1万円でも余裕ができたら投資も考えよう

以上のような方法で支出を抑えたら、次はそこで生まれたお金を増やすたに、投資についても考えましょう。資産を形成するには、どんな方法があるのでしょうか。

1万円を普通預金に預けた場合

最近の銀行の普通預金金利は0.001%程度です。1万円を1年間預けても、受け取れる金利は1円にもなりません。

投資の選択肢について

預貯金以外で資産形成に役立つ投資として、ここでは5つを紹介します。

■株式投資

投資というと、真っ先に思い浮かぶのは株式投資でしょう。企業にとって、株式の発行は返済不要な事業資金の調達手段です。株式を取得した人は、利益の一部を配当として受け取れますし、値上がりした株式を市場で売却して利益を得ることもできます。ただ、株価は企業の業績以外の要因にも左右されるため、値動きの振れは大きくなりがちです。これが、株式投資が預金などと比べてハイリスクといわれる理由の一つです。

■不動産投資

通常、不動産投資というと、アパートやマンションを取得して第三者に貸し、賃料を得ることを指します。物件の所得には、少なくとも数百万円の資金が必要です。しかし、安定した給与収入が見込める会社員などは、銀行からローンを受けやすく、自己資金以上の投資ができる可能性があります。ただし、空室の発生や、ローンを受けた場合は借入金の金利上昇といったリスクも存在します。

■債券投資

国や会社などが借り入れで資金を調達するときの借用書にあたるのが債券です。個人が購入しやすい債券としては、個人向け国債などがあります。債券は投資に対するリターンを得られるタイミングが決まっていて、信用度の高い発行体を選べば株式に比べてリスクが低いといえます。ただ、最近は世界的に金利が低いため、多くの利益は期待できません。

■外貨預金

日本円以外の通貨での預金のことを外貨預金といいます。日本より金利が高い国の通貨で預金をすれば、基本的に円建ての預金より多くの利息を受け取れます。ただ、外貨預金では為替変動リスクと為替手数料に注意しなくてはなりません。

前者は、通貨の相場が対円で下落した場合に為替差損を被るリスクですが、対円で上昇すれば差益が得られる可能性もあります。後者は、円を外貨に替えるときと外貨を円に替えるときのそれぞれにかかるコストです。為替手数料は金融機関によって大きく異なるため、必ず確認しましょう。

■FX(外国為替証拠金取引)

外貨への投資として、FX(外国為替証拠金取引)という選択肢もあります。FXは証拠金という仕組みを使って自己資金の25倍までの額を取引できます(この効果を「レバレッジ」といいます)。FXでは取引する2つの通貨間の金利差を調整して受渡しされるスワップポイントというものがあり、原則として毎営業日受け取れます(買っている通貨の金利が売っている通貨の金利より低い場合は、支払うことになります)。

また、為替変動リスクがある点には注意しなくてはなりません。FX取引のコストに相当するスプレッドは、通常外貨預金の手数料よりも大幅に低い水準に設定されています。

FXが向いている人

ここでは、どのような人がFXに向いているかについて解説します。

少額で投資をスタートさせたい人

FXは最低投資金額が小さいため、自己資金が少ない人でも始めやすいといえます。たとえば、株価1,000円の株を買おうとすると、最低取引単位は100株とされているので、最低10万円(1,000円×100株)必要です。

一方、FXの最低取引単位は多くの業者で1,000通貨なので、1米ドル=110円のときに米ドルを買うには11万円必要ですが(1,000通貨×110円/米ドル)、メキシコペソの場合は、1メキシコペソ=5円なら5千円あれば取引できることになります。しかもFXでは、レバレッジを活用してレバレッジ3倍にすると、米ドル投資に必要な最低額は約3.7万円(11万円÷3)となります。

レバレッジが高まれば、「強制決済」が発動するリスクも高まります。

平日忙しい人

FXは会社員など、平日の日中忙しい人にも適しています。FXは24時間取引が行われていて、しかも一番取引が活発になる(価格も想定的に安定している)のが日本時間の夕方から夜中にかけての欧米市場の時間帯であるという特長があります。

また、FXは各業者が取引の利便性の高さを競っていることも特長です。たとえば、売りたい/買いたい価格を設定できたり、また、自動売買サービスを提供したりする業者もあり、取引画面に張り付いていなくても取引のチャンスを逃すことはありません。